2025-08-29

歯科矯正は医療費控除の対象?仕組みや条件・申請方法を徹底解説

医療費控除を確定申告で申請すれば、歯科矯正にかかった費用の一部が戻ってくる可能性があります。この記事では、歯科矯正治療費が医療費控除の対象となる条件や、医療費控除の申請方法と必要書類などについて解説します。

医療費控除を確定申告で申請すれば、歯科矯正にかかった費用の一部が戻ってくる可能性があります。この記事では、歯科矯正治療費が医療費控除の対象となる条件や、医療費控除の申請方法と必要書類などについて解説します。

この記事を読むことで、歯科矯正治療を安くすることができるかもしれません。

この記事の監修医師歯科医師高橋 涼太 先生

千賀デンタルクリニック分倍河原MINANO医院 院長。日本大学歯学部 卒業。

監修日:2025/08/29- 歯科矯正が医療費控除の対象となる条件とは?

- 【1】機能的な問題を解決するための歯科治療

- 【2】子どもの歯列矯正

- 医療費控除の対象となる費用とは?

- ポイント①治療費の領収書は必ずとっておく

- ポイント②医療費控除は過去5年分申請できる

- デンタルローンや分割払いでも医療費控除の対象になる?

- 医療費控除の還付金はいくら?

- ①医療費控除額の計算方法

- ②所得税率の早見表

- 還付金の計算シミュレーション

- 控除される税金について

- 医療控除の申請方法について

- 医療費控除の申請はいつまでに行う?

- 医療費控除の申請は誰がした方がお得?

- 医療費控除の申請をするために必要なもの

- 医療費控除を申請する手順について

- 医療費控除は会社員以外でも申請できる?

- まとめ

歯科矯正が医療費控除の対象となる条件とは?

医療費控除とは、1年間に支払った医療費が一定額を超えた場合、その超過分を所得から控除できる制度です。

医療費控除とは、1年間に支払った医療費が一定額を超えた場合、その超過分を所得から控除できる制度です。

この制度により、歯科矯正などの歯科治療費も控除の対象となる可能性があり、確定申告を通じて税金の軽減が期待できます。

ここでは、歯科矯正が医療費控除の対象となる条件を、2つの重要なポイントに分けて解説します。

【1】機能的な問題を解決するための歯科治療

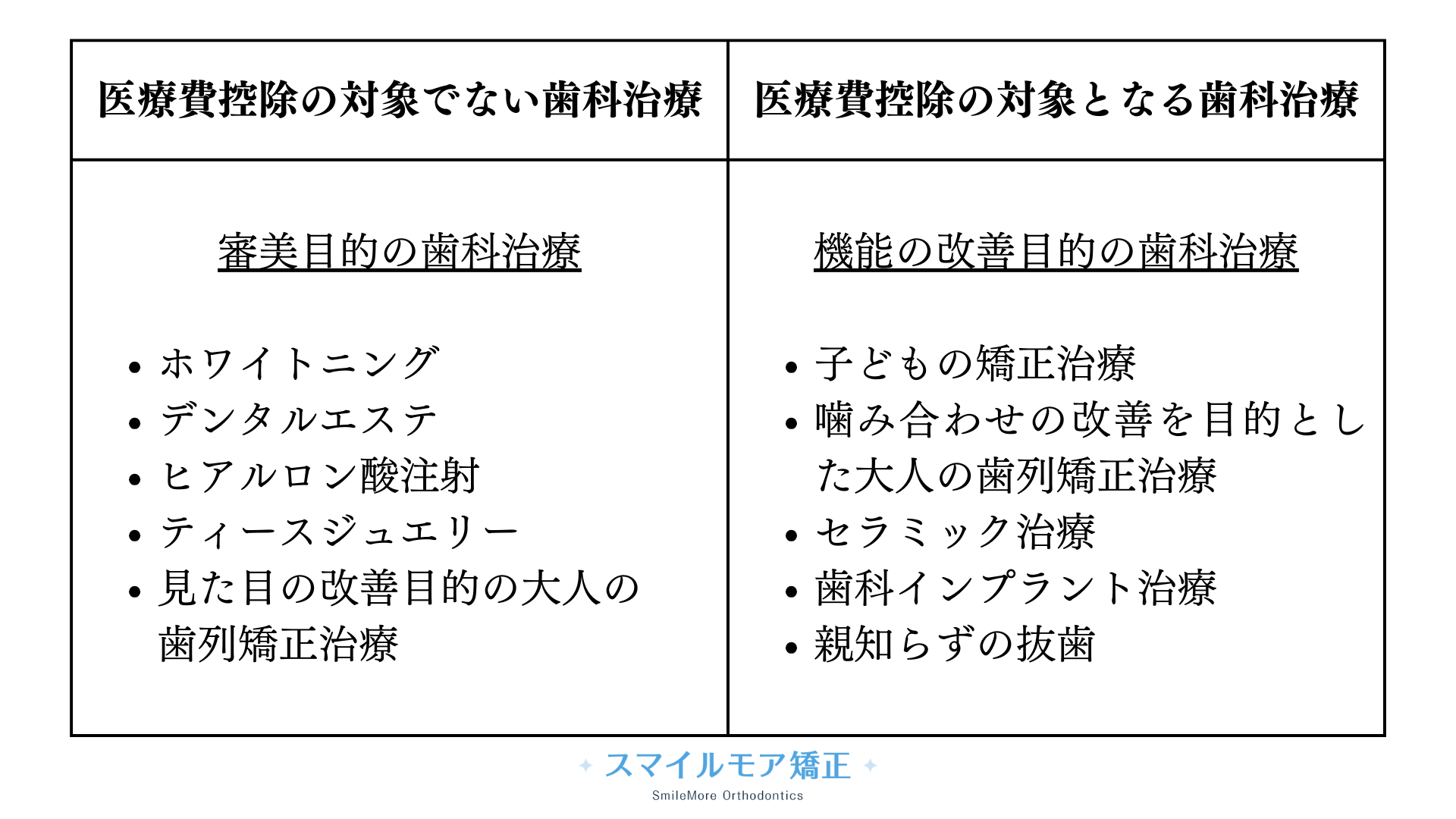

機能的な問題の解決を目的とした歯科治療は控除の対象になりますが、審美目的とした歯科治療は対象となりません。

機能的な問題とは、

・噛み合わせが原因で咀嚼がうまくできない

・噛み合わせが原因で発音に支障がある

といった、生活に支障がある場合です。

したがって歯科治療の中でも、 ・ホワイトニング ・デンタルエステ ・ヒアルロン酸注射 ・ティースジュエリー ・見た目の改善目的の大人の歯列矯正治療 は美容目的のため、医療費控除の対象となりません。

反対に、

・噛み合わせの改善を目的とした大人の歯列矯正治療

・セラミック治療

・歯科インプラント治療

・親知らずの抜歯

といった、機能の改善目的の歯科治療は医療費控除の対象となります。

【2】子どもの歯列矯正

子どもの歯科矯正に関しては、基本的に医療費控除の対象となります。

特に、成長過程における歯並びや噛み合わせの問題は、将来の健康問題を防ぐために重要です。

幼少期の治療は審美目的ではなく、子どもの健康と機能的な発達を支援するものと見なされるため医療費控除の対象になります。

子どもの歯科矯正を検討している家庭は、この制度を利用して、経済的な負担を軽減できるでしょう。

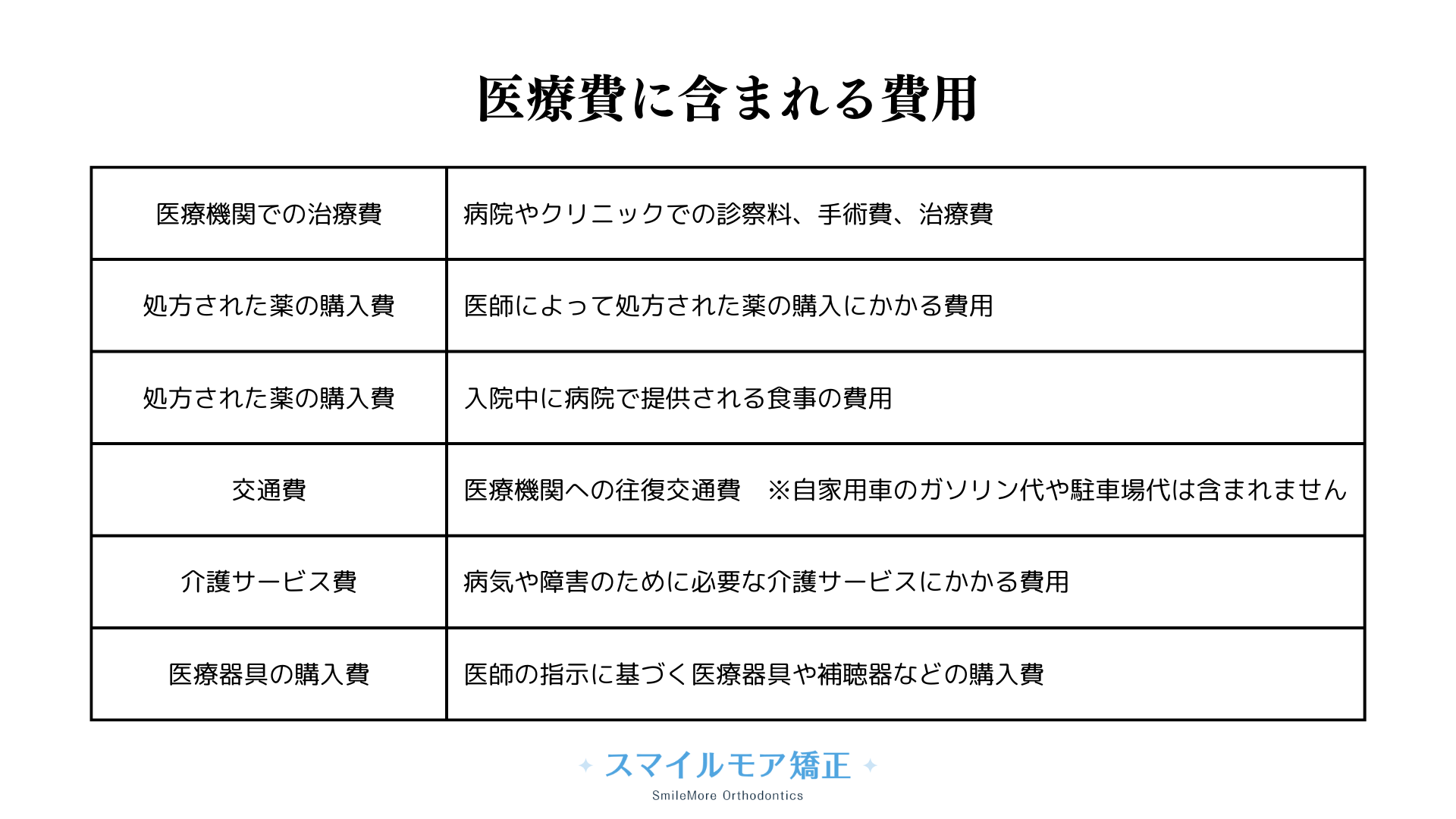

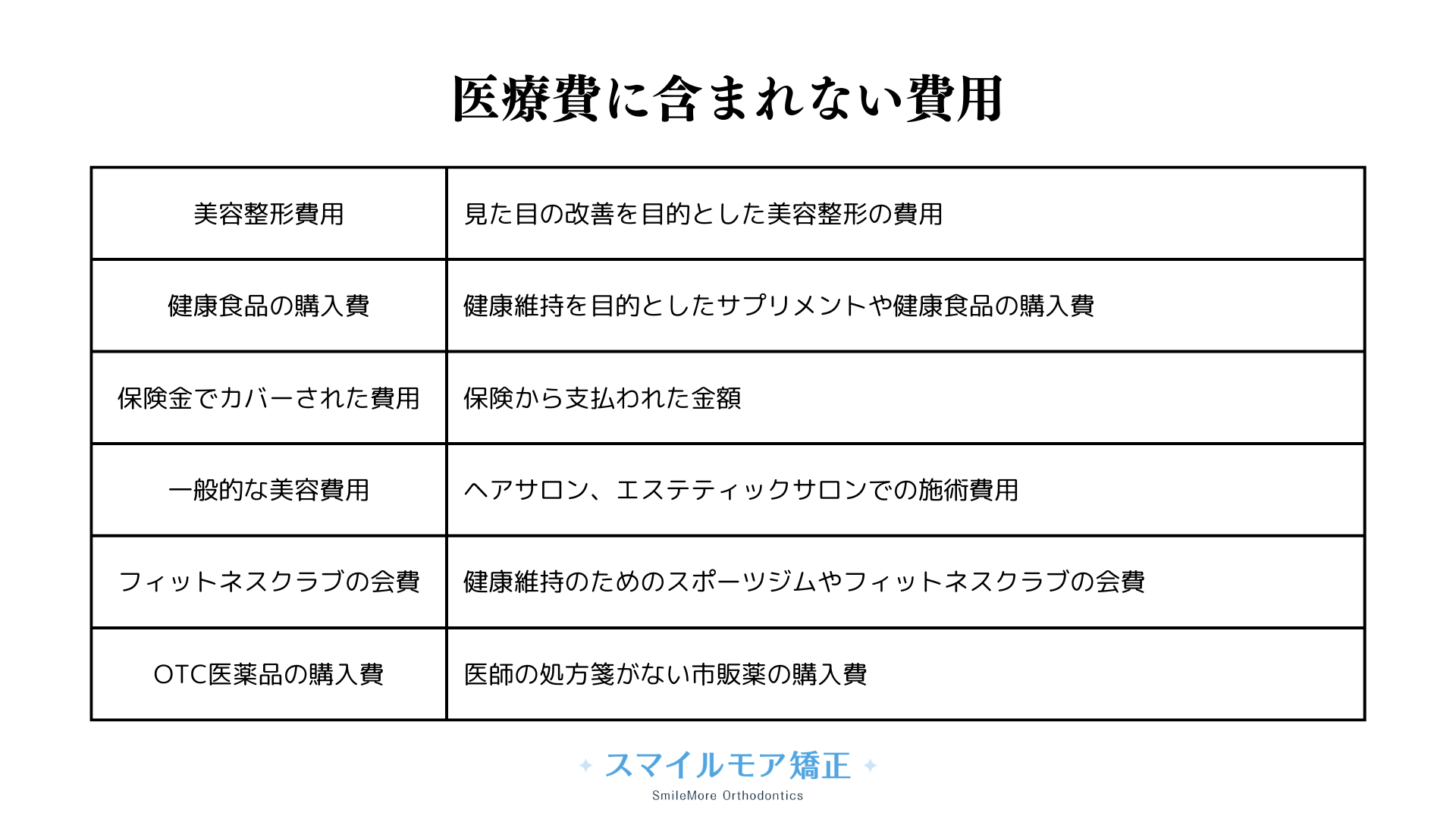

医療費控除の対象となる費用とは?

医療費控除の制度では、さまざまな医療関連費用が控除の対象となりますが、全ての支出が該当するわけではありません。 ここでは、控除対象となる費用とならない費用を区分し、具体的な例をご紹介します。

参考:国税庁

※基準は変わる可能性があるため、申請時には最新の情報を確認しましょう。また、不明な点があれば医療・税務機関に相談することをお勧めします。

ポイント①治療費の領収書は必ずとっておく

医療費控除を申請する際、治療費の領収書の保管は必須です。領収書は、支出した医療費を証明するための不可欠な書類となります。

確定申告時に領収書の提出が必須ではないものの、税務調査が行われた際には、書類の提出が求められる可能性があります。

そのため、領収書は少なくとも5年間は保管するようにしましょう。また、デンタルローンやクレジットカードで支払った場合にも、契約書や明細書を保管することが肝心です。

ポイント②医療費控除は過去5年分申請できる

医療費控除の申請は、本年度分だけでなく、過去5年分に遡って行うことが可能です。 過去に支払った医療費が一定額を超えていた場合、後から控除を受けることができます。

後からの申請には修正申告が必要となりますが、修正申告を行うことで、過去の医療費に対して税金の還付を受けられます。そのためにも、前述した過去の領収書の確認と保管は非常に重要です。

デンタルローンや分割払いでも医療費控除の対象になる?

医療費控除の適用において、支払い方法は問われません。

医療費控除の適用において、支払い方法は問われません。

現金での一括払いだけでなく、デンタルローンやクレジットカードによる分割払いも、医療費控除の対象となります。

例えば、デンタルローンを利用した場合、月々の返済は信販会社への支払いとなりますが、治療費自体はすでに立て替えられています。そのため、ローンを契約した年、またはクレジットカードで支払った年の医療費控除に、その支払い分を計上することが可能です。

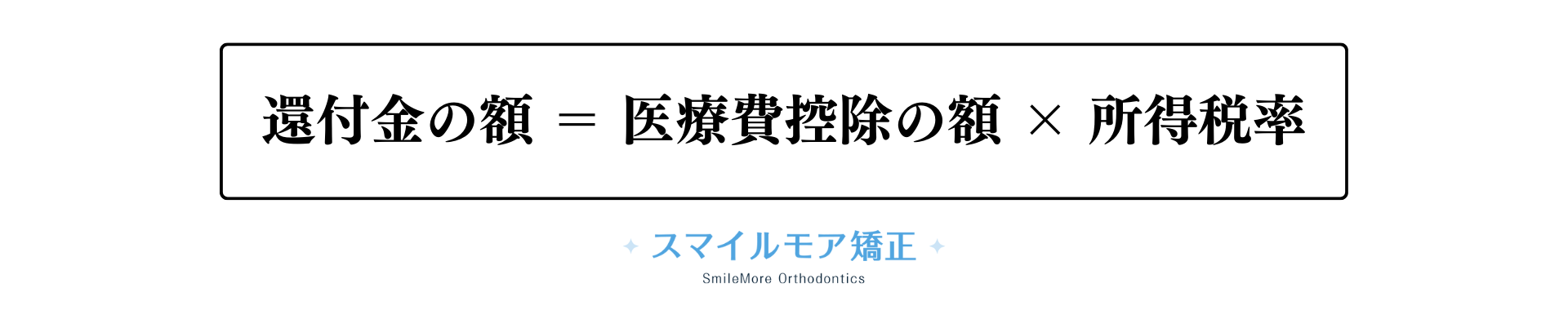

医療費控除の還付金はいくら?

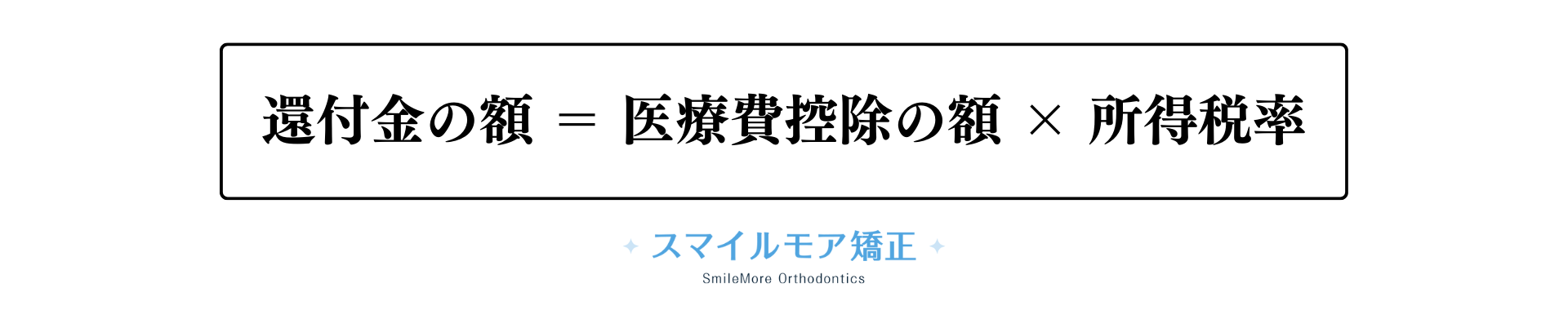

還付金は次のように計算されます。

還付金は次のように計算されます。

したがって、

①医療費控除の額

②所得税率

がわかると還付金の目安がわかります。

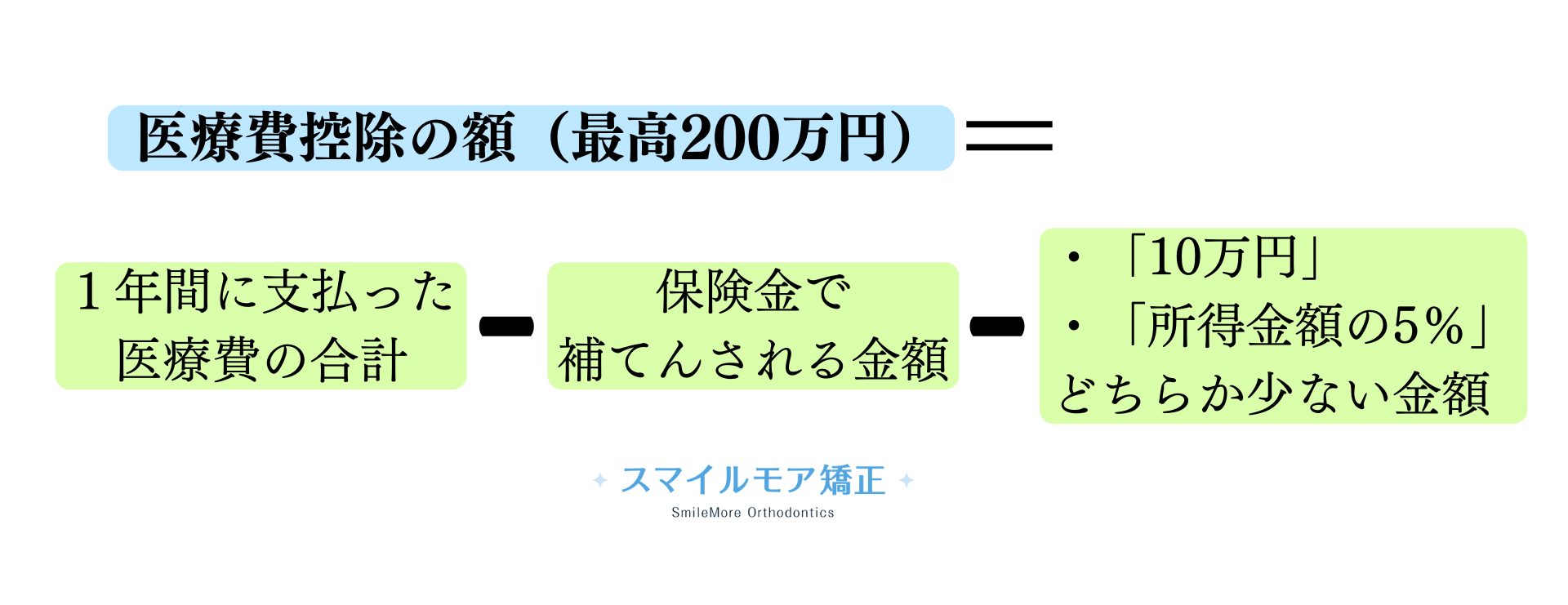

①医療費控除額の計算方法

総所得金額が200万以上の場合

総所得金額が200万円以上の場合、医療費控除は次の計算式にて算出できます。

医療費控除額=

1年間に支払った医療費の合計ー保険金による補てん金額ー10万円

例えば、年間の総所得が300万円で、医療費を70万円支払い、そのうちの20万円が保険金によって補てんされた場合の控除対象金額の計算は次の通りです。

70万円(医療費)-20万円(保険金による補てん金額)-10万円

=40万円(医療費控除額)

総所得金額が200万以下の場合

総所得金額が200万円以下の場合、計算方法は異なります。 200万円以上の場合、10万円を引いていましたが、この部分が総所得金額等の5%の金額になります。

医療費控除額=

1年間に支払った医療費の合計ー保険金による補てん金額ー所得金額の5%

例えば、年間の総所得が100万円で、医療費控除として含むことができる医療費を30万円支払われた場合を考えてみましょう。 そのうちの20万円が保険金によって補填された場合、控除対象金額の計算は次のようになります。

30万円(医療費)-20万円(保険金による補てん金額)-5万円(所得金額100万円の5%)

=15万円(医療費控除額)

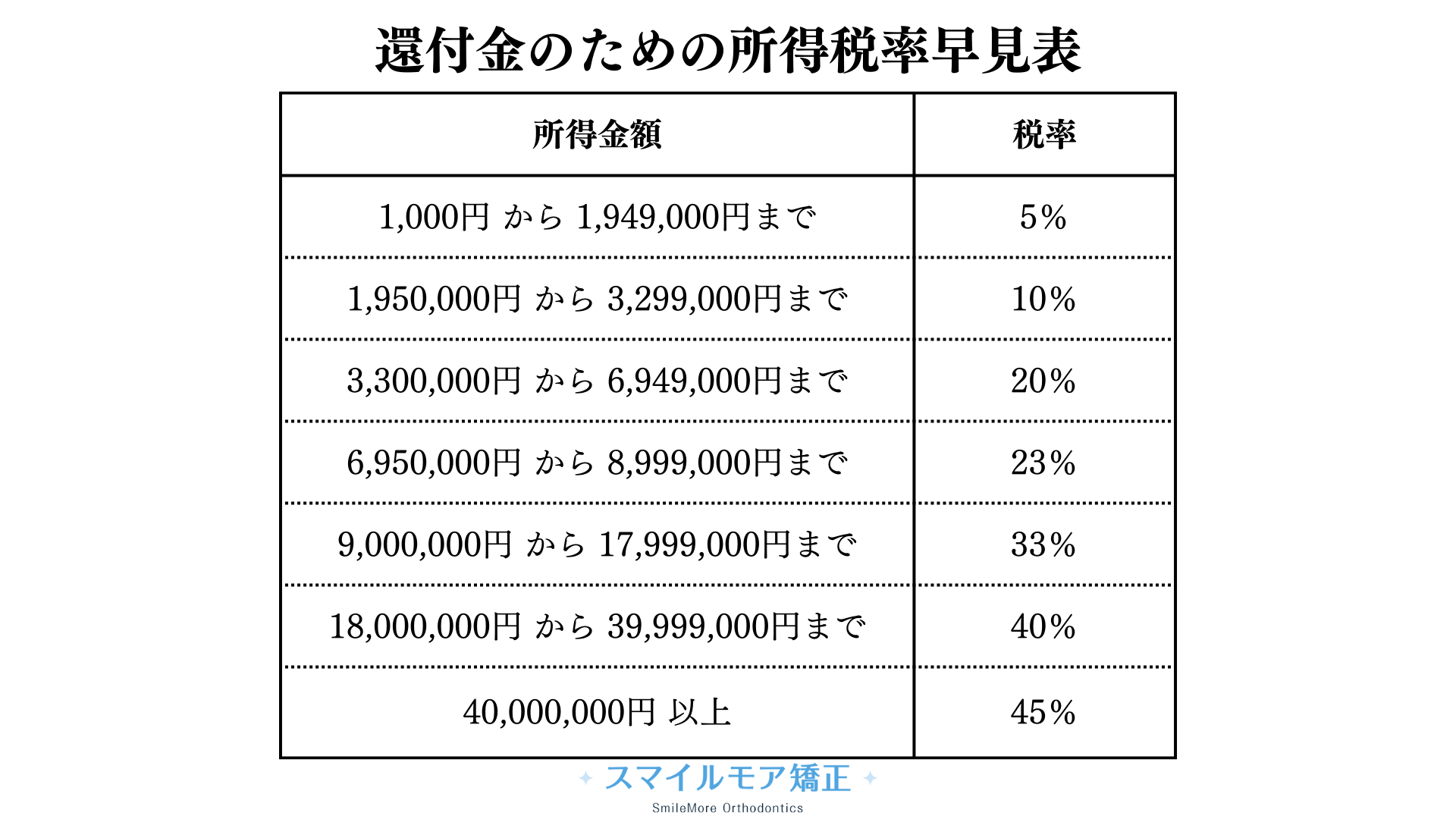

②所得税率の早見表

参考:「国税庁No.2260 所得税の税率」

この早見表から、自分の所得税率を見つけましょう。

参考:「国税庁No.2260 所得税の税率」

この早見表から、自分の所得税率を見つけましょう。

例えば、

・総所得が150万円の場合、税率が5%

・総所得が400万円の場合、税率が20%

還付金の計算シミュレーション

具体的にどのように還付金が支払われるのかイメージしてみましょう。

具体的にどのように還付金が支払われるのかイメージしてみましょう。

例1/総所得金額が200万円以下の場合

医療費控除額が15万円で総所得が100万円の場合、税率が5%となり還付金は7500円になります。

15万円(医療費控除額)×5%(所得税率)=7500円(還付金)

例2/総所得金額が200万円以上の場合

医療費控除額が40万円で総所得が400万円の場合、税率が20%となり還付金は8万円になります。

40万円(医療費控除額)×20%(所得税率)=8万円(還付金)

所得が多い人ほど、税率が高くなるため還付金も大きくなる傾向にあります。

控除される税金について

医療費控除を申請すると、主に所得税の還付が行われますが、住民税も控除対象です。

所得税は、年間の所得に対して課税される税金で、医療費控除によって所得が減少すると、支払うべき所得税も減少します。

一方、住民税は前年の所得に基づいて計算されるため、医療費控除を適用することで翌年の住民税が減額されるでしょう。

医療控除の申請方法について

医療費控除は、一定額以上の医療費を支払った際に受けられる税の軽減措置であり、適用を受けるには確定申告が必要です。

医療費控除は、一定額以上の医療費を支払った際に受けられる税の軽減措置であり、適用を受けるには確定申告が必要です。

確定申告とは、年間の所得や税金を計算し、必要に応じて税金を追加で納めたり、過払い分を還付されたりする手続きのことで、オンライン(e-Tax)や税務署で行うことができます。

前述したように医療費控除を申請する際には、支払った医療費の領収書や診断書などの証明書が必要になります。

医療費控除の申請はいつまでに行う?

毎年1月1日から12月31日までの1年間に生じた所得について、翌年の2月16日から3月15日までの間に確定申告を行い、医療費控除を申請する必要があります。

確定申告はスマホとマイナンバーカードを使ってe-Taxから自宅で申請することもできますが、初めての方や不安な方は税務署での相談やサポートを受けることもできます。

医療費控除の申請は誰がした方がお得?

医療費控除を申請する際、所得税を多く納めている人が申請すると、より大きな節税効果があります。

所得税は年収が高いほど高率で課税されるため、高収入の人が医療費控除を利用すると、その控除額が大きくなり、より節税効果が見込めます。そのため家族内で誰が申請するかを決める際には、この点を考慮しましょう。

夫婦が共働きで扶養から外れている場合どちらが申請しても構いませんが、家族全体の医療費を一人がまとめて申告することで、節税効果を最大化することが可能です。

そのため、家族内で所得が高い人が申請することが、一般的には最も得な方法と言えるでしょう。

医療費控除の申請をするために必要なもの

医療費控除を申請する際、最も重要なのは医療費の領収書です。

他にも以下のものを準備する必要があります。

・医療費控除の明細書

・確定申告書

・医療通知書

・本人確認書類

医療費控除を申請する手順について

医療費控除の申請は、年末調整後の確定申告期間に行います。

それでは実際の流れを確認していきましょう。

【1】医療明細書を作成する

過去、医療費控除を受ける際には確定申告の際に医療費の領収書を添付することが必要でしたが、平成29年度分から簡素化され、「医療費控除の明細書」を提出することのみとなりました。

(ただし、記入内容の確認のために提示や提出を求められる場合があるため、医療費の領収書は5年間保管する必要があります。)

この「医療費控除の明細書」については、詳しい記入方法が国税庁のウェブサイトに記載がありますので、そちらを確認するのが確実です。

医療費控除の明細書を記入する際には、健康保険組合などから発行される「医療費通知」や、「医療費の明細書」から病院・薬局ごとにかかった金額を転記する必要がありますので、事前に資料を集めておきましょう。

記入が完了したら、税務署に直接提出する場合はフォームを印刷し、確定申告時に一緒に提出します。

【2】確定申告書を作成する

次に、確定申告書を作成します。

ここでは医療費控除に関連する項目のみの説明となりますので、他に確定申告が必要な項目については、該当する項目を各々でご記入ください。

確定申告書は「第一表」と「第二表」の2種があり、医療費控除に関しては第一表の㉗欄に「医療費控除の明細書」で計算した金額を書き込みます。また、「区分」の□は、記入しなくてOKです。

参照:手順3 所得から差し引かれる金額(所得控除)を計算する|国税庁

医療費控除額は、保険の補てん金は差し引かれますが、支払った保険料に関しては生命保険料控除として別途に申請することが可能です。

生命保険料控除を受けたい方は、保険会社の控除証明書が必要になりますので、準備しておきましょう。

医療費控除は会社員以外でも申請できる?

自営業者やフリーランス、パートタイムやアルバイトをしている人も、年間に一定額以上の医療費を支払った場合、医療費控除を受けることができます。

自営業者やフリーランスの場合、事業収入や経費など確定申告するため、そのタイミングで医療費控除を申告することになります。

提出の方法は給与所得者と同様で、確定申告に併せ最寄りの税務署に提出するか、e-Taxを利用してオンラインで提出することになります。

まとめ

機能を改善するための歯科矯正は医療費控除の対象となることについて説明していきました。 矯正治療は高額なことが多く、年間の医療費が10万円を大きく超える可能性が高いです。負担軽減に向けて、医療費控除を積極的に活用し、歯列矯正を始めてみても良いかもしれません。

矯正について詳しく知る

スマイルモア矯正

開始までの流れ

Process

相談日を予約する(30秒)

少しでも「歯並びを整えたい」と思ったら、ぜひ気軽にご相談ください。

最寄りの医院でお口を詳しくチェック

詳しい診断のために、最寄りの提携医院で、いろいろな検査をします。

歯科医師が詳細を説明

歯科医師が、治療後にどんな歯並びになるかや費用の詳細を説明します。気になることがあれば何でも質問できます。

スマイルモア矯正を始めるか判断

スマイルモア矯正を始める場合は、お申込用紙にご記入いただきます。一旦、お家に持ち帰って検討してももちろんOKです。

クリニックか自宅でマウスピースを

受け取り矯正開始あなただけのマウスピース装置を製作し、お渡しします。

という方でも大歓迎です!